初中生系列 复盘历史,寻找债市牛熊切换背后的逻辑

初中生系列

初中生系列

经济周期+流动性景色+监管格调+国外环境

这几年,股债跷跷板效应显着,一边是股市水火倒悬,赢利效应欠安;一边是债市偶有调节却不改牛市基调,买债的投资者躲在隐迹所闷头赢利。

不外,从周期循环的角度来讲,莫得任何一种财富省略像永动机一样执续走强,齐可能在某个时分,因为各式原因,迎来牛熊周期循环的拐点。目下债市仍是执续多年走牛,买债赚了钱的投资者开动担忧债市熊市何时会不期而至,以前没买目下念念买债的投资者在纠结入场是不是太晚了。

为了惩办投资者的这种惊愕,咱们复盘了近10年几次债券牛熊循环,从中发现了一些有价值的信息,但愿能对公共作念出判断提供一些匡助。

一

复盘当年,

从近10年债市牛熊循环寻求启示

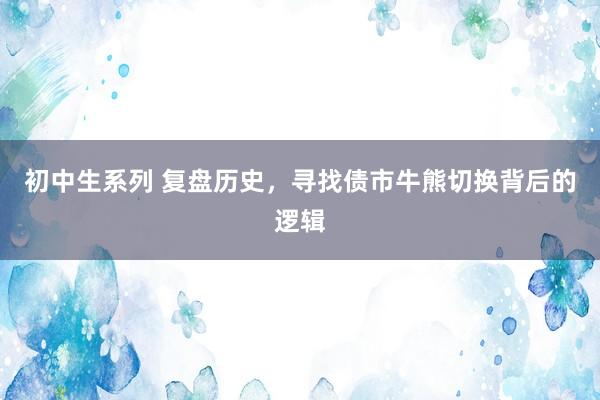

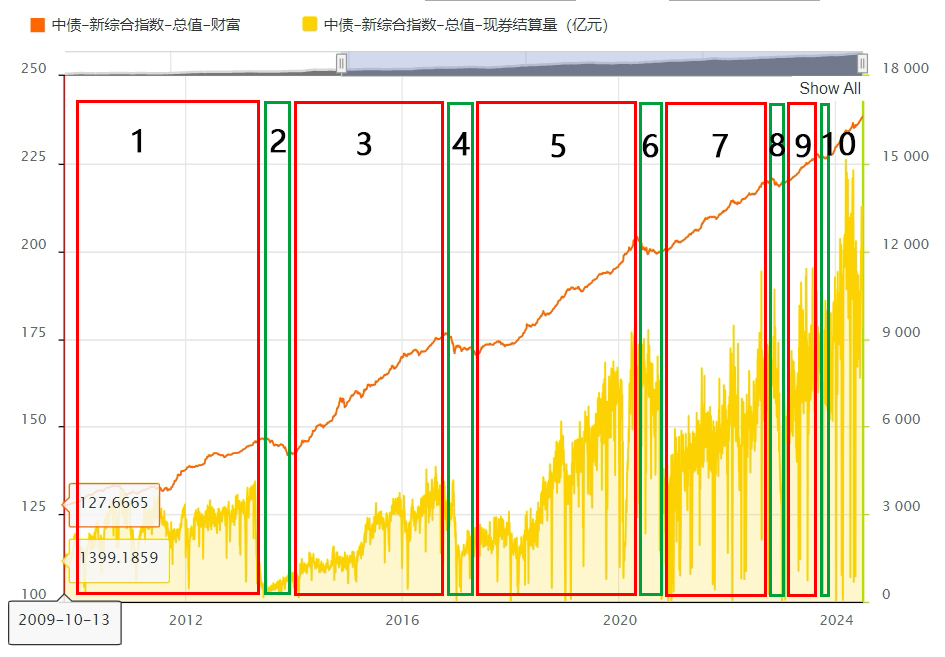

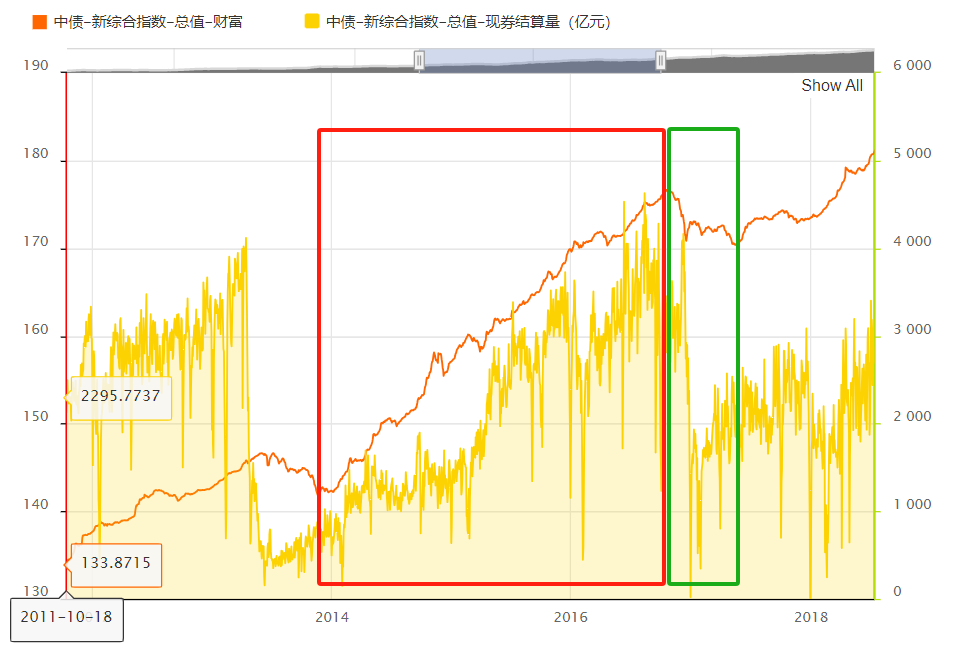

复盘近10年,严格真谛真谛上的债市熊市行情(执续时分较长、幅度较深)共有三次,分别是2013年(区间2)、2016年(区间4)、2020年(区间6)。此外2022年底和2023年底的两次巨震执续时分不长、幅度不大,但速率快、影响畛域广,对普遍债基投资者心态上的冲击更大。

图:中债新轮廓指数走势

开首:中国债券信息网,下同;区间分裂依据中债新轮廓指数涨跌走势

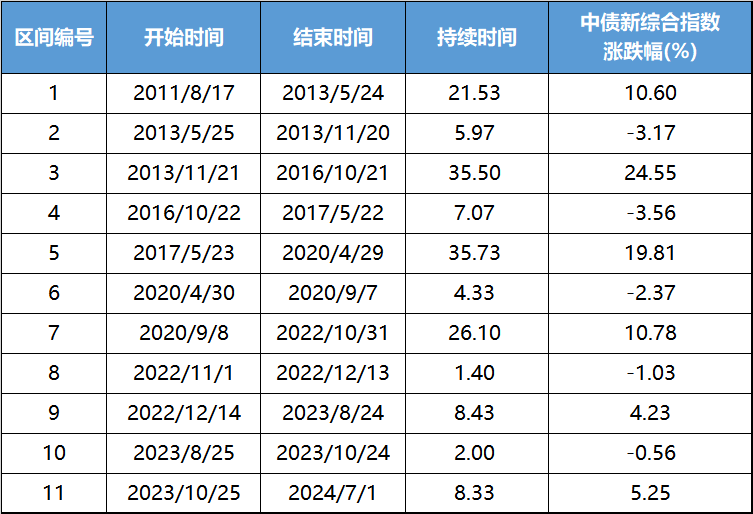

1、2013年5月-11月

图:中债新轮廓指数走势

2013年5月至11月,中债新轮廓指数下落3.17%,下落时分约6个月,诞生时分约5个月(仅指中债新轮廓指数复兴失地,并非指具体的债基净值总结下落前水平,下同)。

行情复盘:行情演变关键词是从“财富荒”到“钱荒”。2011年末,在欧债危境和四万亿刺激后遗症下,基本面下行压力增大,央行开动新一轮货币宽松,债市走牛,机构杠杆缓缓升高。2013年3月底,监管层对“非标财富”(银行得意资金投资非尺度化债权财富)进行治理,4月份一场以整治银行间债市利益运送为重心的巡视风暴拉开大幕,债券交投活跃度受到影响。

更攻击的是,因宏不雅经济向好,货币战略从宽松转向紧缩和去杠杆防风险,引发机构加速“去杠杆”,5月中旬后资金面缓缓急切,6月初债市急跌。直到6月末跨季加重资金面急切,央行才脱手呵护资金面,化解“钱荒”场合,刺激7月上旬债市小幅反弹。但债市牛转熊模式已定,债市陆续走弱,直到2014岁首才透澈见底回升。

导致牛熊挪动的主要原因:1)监管趋严,成为债券走熊的触发身分;2)机构尤其是银行债市竖立需求大幅裁汰;3)战略转向,从稳增长转向去杠杆防风险,流动性收紧,出现“钱荒”,商场利率高潮。

2、2016年10月-2017年5月

2016年10月-2017年5月,中债新轮廓指数下落3.56%初中生系列,下落时分约7个月,诞生时分约10个月。

行情复盘:行情演变关键词是“杠杆牛”。自2014年底开动央行邻接进行了数次降息和降准,股市和债市走牛。2015年6月股市“杠杆牛”泡沫破损,资金涌向债市,激动债市“杠杆牛”行情。

2016年2-4月出现信用违约岑岭,违约主体拓展到央企、场合国企,尤其是中铁物质违约畛域高达168亿元。6月,英国退欧公投等事件焚烧全球避险情谊。10月国内货币战略缓缓转向稳当中性,指令商场去杠杆,流动性执续收紧,进一步加重奉赵市违约风险,债市疲态初现。

12月国海证券“萝卜章”事件爆发,引发了第二轮债市冲击。同月,好意思联储进行了新一轮加息周期中的第二次加息,何况商场预期加息门径可能进一步加速,可能引发国际资金从中国成本商场繁盛出。这次债市调节执续到2017年上半年,下半年才触底回升。

导致牛熊挪动的主要原因:1)信用违约问题隆起,央国企债券“刚性兑付”信仰被破裂,投资者信心缺失;2)流动性收紧,推升商场利率;3)国际政事经济风险事件频发;4)好意思联储加息门径可能加速,影响国内商场利率和资金流向。

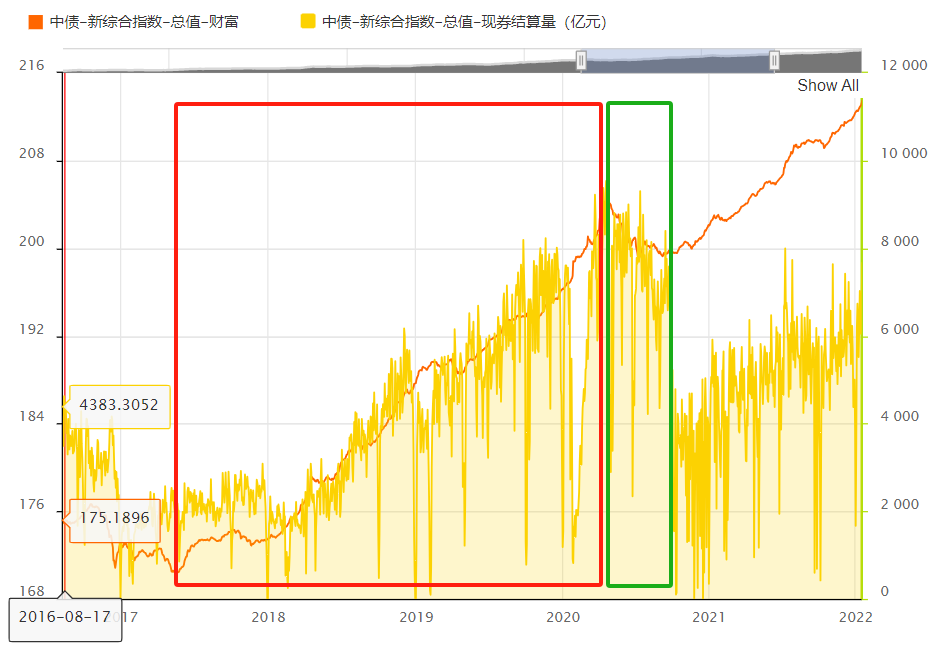

3、2020年4月-9月

2020年4月至9月,中债新轮廓指数下落2.37%,执续时分约4个月,诞生时分约6个半月。

行情复盘:行情演变关键词是“打开大合”。债市2018年合座呈现牛市特征,2019年相对庸碌。2020岁首疫情时刻,全球货币战略宽松,3月下旬好意思联储先后推出零利率、无尽QE等宽松操作,国内央行也进行了快速的货币宽松,一方面加大公开商场货币投放力度,另一方面推论数次降准,利率快速下行,债市快速走牛。

4月底,我国疫情防控缓缓常态化,商场流动性预期收紧,类似利率债供给放量等身分共振,债市快速转熊。6月份战略基调透澈转向,从保增长切换至保增长和防风险灵验均衡,流动性进一步收紧,债市陆续调节。

7月“股债跷跷板效应”演绎到极致,因为得意产物转型净值化恰逢债市转熊,净值型得意产物大面积破净,资金从债券类财富流向职权类财富。债市8月至9月由“快熊”切换至“慢熊”,10月至12月,商场莫得明确逻辑干线,以颤动为主。

导致牛熊挪动的主要原因:1)应酬突发事件经过中,流动性由快松到快紧,债券商场由快牛到快熊;2)战略基调凭证经济基本面情况发生转向;3)得意转型净值化时机欠安,债券财富遭到抛售;4)“股债跷跷板效应”下,爆火的股市从债市抽水。

亚洲情色4、2022年底和2023年底的巨震

1)2022年11月至12月,中债新轮廓指数下落1.03%,执续时分约1个半月,诞生时分约2个半月。

行情复盘:行情演变关键词是“负反应”。2021年债券商场呈现结构性分化的小牛行情。2022岁首,资金面总体宽松。4-8月,由于原土疫情反复,经济再次走弱,央行4月降准、8月超预期降息,开释大批流动性。

11月,国内防疫战略超预期优化,房地产供给端战略超预期削弱,抬升了经济基本面向好预期和商场的风险偏好,大批资金流出债市转向股市或楼市,债市急速回调引发银行得意产物(主要投向债市)、债基因净值波动大批赎回的负反应,即“净值下落-战栗-赎回-净值再下落-战栗-再赎回”。短短一个多月,不少债基抹掉全年以致当年几年的收益。随后在资金面、战略面强力呵护下,商场情谊缓缓平复。

导致牛熊挪动的主要原因:1)防疫、楼市战略超预期转向,流动性收紧预期快速发酵;2)银行得意产物净值化后,低风险偏好的得意客户无法承受债市波动,大批赎回得意产物,引发债券抛售潮;3)资金流出债市,投向其他预期收益较高的财富。

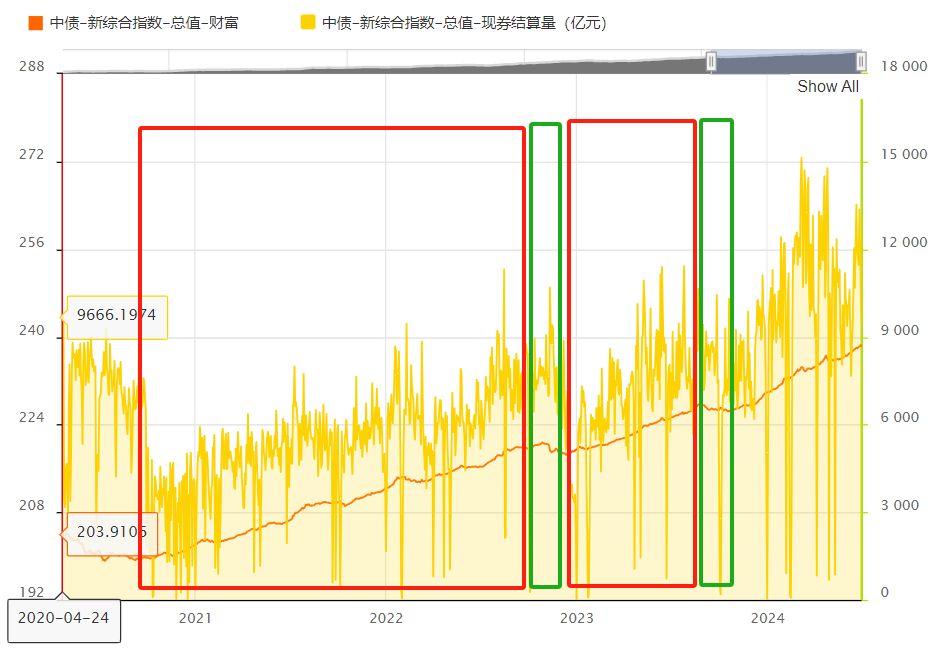

2)2023年8月至10月,中债新轮廓指数下落0.56%,执续时分约2个月,诞生时分约1个月。

行情复盘:2023岁首经济执续诞生。3月好意思国硅谷银行晓谕歇业,金融风险事件引发避险情谊。同月国内央行降准,资金面的担忧情谊有所缓解。4月,经济基本面转弱,成人网有哪些资金面由紧转松,利率颤动下行。7月重磅会议提议加大宏不雅战略调控力度,商场关于经济企稳的预期不竭进步,利率上行压力开动流露。

8月,基本面阶段性企稳,地产战略执续发力,资金面偏紧,利率颤动上行,债基出现小畛域赎回潮,由于机构积极应酬,与上一轮(发生于2022年底)比拟,酿成负反应效应有限。9月央行降准,商场对基本面酿成阶段性筑底预期,加上季末资金面执续偏紧,地产刺激战略陆续加码,债市来往温情未执续过久,随后陆续调节,利率执续上行。10月,好意思债大跌,国内债市受到涉及。国内务府决定增多1万亿元国债,宽财政预期带动利率上行,债市陆续调节。11月债市暂时参预均衡状态,债市情谊缓缓诞生。

导致牛熊挪动的主要原因:1)经济企稳,资金面收紧,利率颤动上行;2)好意思债大跌,影响国内债市投资者情谊;3)债基出现小畛域赎回潮。

通过上述复盘,咱们发现债市牛转熊固然发生的时分、布景、原因各有不同,但照旧有好多共性特征,有助于用来对将来债市进行判断。

二

看清将来,放开当作作念好债基投资

当下,公共主要惊愕的是本轮执续3年多的债券牛市,该入场照旧该离场。咱们不错基于对过往债市牛熊循环的磋商,来作念出判断,作念好感情准备。

1、债市牛转熊的诱发身分

1)监管身分:金融监管战略影响债市参与主体的活跃度。当监管宽松时,债市交投活跃,问题是往往会忽略金融风险,比如杠杆过高、期限错配等,产生非感性茂密。反之,当监管强调金融安全而进行强监管时,有益于长久,问题是短期会压制债市交投活跃度,以致导致资金大幅流出债市。

2)经济基本面身分:债市走势与投资者对经济基本面的预期一般呈负研讨研讨。当经济发展遇阻时,战略会进行逆周期革新,通过降准、降息等神志,裁汰融资成本,引发企业投资需乞降住户糜费意愿,商场利率走低刺激债市走牛。反之,当经济过热时,央行会缓缓收紧流动性,商场利率走高引发债券来往价钱下落。

3)商场资金面身分:债券价钱波动和债市资金是否充裕有很大研讨。从货币战略角度来讲,货币战略收紧会导致债市资金急切,价钱下落的概率较大。从财富竖立角度来讲,当股市火热时,投资者为追赶更高收益而弃债买股。从风险经管角度来讲,债市是“避险商场”,当成本商场合座飘荡的时候,资金更倾向于购买债券以期获得更褂讪的投资答复。从来往层面来讲,短时安分连结抛售债券会酿成负反应,即“战栗-抛售-价钱下落-战栗-再抛售-价钱再下落”。

4)国外环境身分:飘荡与冲突的国际环境会裁汰投资者投资种种财富的意愿。全球一体化进程较高的今天,其他国度的货币战略往往会影响国内的战略取向。比如国外主要国度参预加息周期,若是国内不加息,东说念主民币财富的蛊惑力会裁汰,对国内股市、债市等金融商场产生冲击。

2、目下影响国内债市的身分盘货

凭证以上总结的诱发债市牛转熊的身分,咱们来逐个分析国内债券商场目下的情况。

1)监管信号:近期债市监管偏严。主要原因是本年以来大批资金涌入债市,尤其是30年和50年的超始终国债被资金放浪追捧,央行屡次教导长债风险,但商场依然围绕“财富荒”的逻辑订价,商场利率走低幅度号称历史级。最终央行决定强力侵犯,本年7月1日公告将开展国债借入、卖出操作,压低研讨国债价钱,推升研讨国债收益率,引发债券商场调节。

2)经济基本面信号:近几年国内经济复兴呈现“波澜式发展、迂曲式前进”。尤其是近期多家国外金融机构上调了中国经济全年增长预期,经济基本面合座偏乐不雅,但明确的转化点尚未出现。

从宏不雅来讲,国内经济结构调节的主张明确且积极落实,房地产调节压力仍在但有战略托底,“新质分娩力”正缓缓成为引颈经济的新主角。从微不雅来讲,上市公司将参预半年报密集露馅期,不错考据企业盈利能力复兴情况。多家国外金融机构看好下半年中国经济,合计国内出口、制造业、糜费等方面的积极身分增多,比如国际货币基金组织将本年国内经济增速预期上调到5%,比前期预测值提高0.4个百分点。

3)商场资金面信号:债市资金充裕,“财富荒”趋势未改,股市估值低关于一些竖立类资金而言蛊惑力增强,可谓休戚各半。债市杠杆资金展望将会有所禁止,竖立资金依然充裕,比如部分银行再次下调进款利率,何况退却进款“手工补息”,增强债市蛊惑力;现时万得全A的股债收益率差为3.86%,处于近五年98.43%分位点,股市相对债市的蛊惑力正不竭进步。(开首:Wind,规定2024.07.02)

4)国外环境信号:全球有望参预降息周期,国际地区冲突仍存,但仍是充分计价,合座上偏乐不雅。目下好意思联储利率仍是达到极限高位,参预降息周期成为商场共鸣,欧洲央行6月已晓谕降息。不外国内坚执货币战略镇定性,自主决定货币战略的标的和力度,前几年不奴婢国外加息,今后不异也可能不奴婢降息。

从上头的分析来看,将来债市的走向,需要重心关注的是监管是否会角落削弱,经济基本面何时会出现非常明确的拐点,股市对债市资金的分流情况,以及国内是否会和全球同步进行降息。

三

结语

债基尤其是纯债基金,往往被投资者合计是银行得意的替代品、安全的隐迹所。事实上,债市和股市一样,亦然有牛熊循环,还会时每每的发生短期巨震。另外有些债券基金选择信用下千里策略、侧厚利率债来往,这类基金的波动可能要远高于投资者的预期,咱们在投资中除了要分析上述提到的影响债市的身分,还需要区分所接管债基的类型并了解基金司理选择的何种经管策略。

从过往债市牛熊循环来看,债券财富有固定的票息收入打底,是“牛长熊短”的一类财富,择时的攻击性不高,始终执有关于多数债基来说长短常适用的投资神志。从财富竖立的角度来说,债券财富作为风险相对较低的财富,在财富竖立中有着不可或缺的瞩目作用。因此,咱们需要对债市作念一定的磋商,执续追踪和关注债基的进展情况。

声明:基金、基金投顾组合的磋商、分析不组成投资策动或照看人奇迹,本账号发布的言论仅代表个东说念主不雅点,不作为商业的依据。基金投资有风险,基金及基金投顾组合的过往事迹不预示其将来进展,为其他客户创造的收益,并不组成事迹进展的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点履历取消不可陆续提供奇迹的风险。敬请正经阅读研讨法律文献和风险揭示声明初中生系列,基于自己的风险承受能力进行感性投资。